1.はじめに:3億円の価値

① 3億円とは?

3億円という金額は、多くの人にとって非常に大きな額に感じられるでしょう。では、3億円が一体どれほどの価値を持つのか、具体的に見ていきましょう。

一般的な日本の家庭の年収は、概ね500万円から600万円程度とされています。これを基準にすると、3億円は、一家庭が平均的な生活を送るために必要なお金を約50年から60年分持っていることを意味します。つまり、平均的な収入を得ている家庭が、3億円あれば、約半世紀から60年間の生活費を賄うことができるのです。

しかしながら、この計算はあくまで基本的な生活費だけを考慮したものです。豪華な生活を望む場合や、投資や事業などにお金を使う場合は、この期間は大きく変わるかもしれません。また、インフレーションや経済状況の変動も、購買力に影響を与える要素です。

この章では、3億円という金額がどれほどの価値があるのか、どのような生活が送れるのか、さまざまな角度から探っていきます。

② 購買力の基礎

購買力とは、一定の金額が持つ価値、つまりその金額でどれだけの商品やサービスを購入できるかを表す指標です。購買力が高いと、少ないお金で多くのものを手に入れることができ、逆に購買力が低いと、多くのお金が必要になります。

例えば、1000円があった場合、その1000円でどれだけの食料品やエンターテインメントを楽しめるかは、購買力によって大きく変わります。購買力が高ければ、豊かな生活が手に入りますし、購買力が低ければ、生活は厳しくなります。

購買力に影響を与える主要な要因は、物価の変動(インフレーションまたはデフレーション)、収入の変動、通貨の価値、などです。例えば、インフレーションが進むと、物価が上昇し、同じ金額では以前よりも少ない商品やサービスしか手に入れることができなくなります。

また、3億円というお金の価値は、その使用方法や管理方法、投資の仕方によっても大きく変わります。賢い投資や運用をすることで、3億円の価値は時間とともに増していくかもしれません。逆に、リスクのある投資や浪費を続けると、3億円の価値は減少してしまうでしょう。

このように、購買力は我々の生活水準や生活の質に直結しているため、お金の価値や購買力について理解しておくことは重要です。次の章では、3億円がどれほどの購買力を持つのか、さまざまなシナリオで考察していきます。

2.生活費の現実:年間必要経費の概算

① 基本的な生活費

基本的な生活費とは、私たちの日常生活を送るために不可欠な経費のことです。これには、食費、住居費、交通費、医療費、保険など、様々な要素が含まれます。それぞれの要素について、より具体的に見てみましょう。

a.食費

食費は、毎日の食事にかかるコストです。スーパーマーケットやレストランでの支出がこれに当たります。食事のスタイルや食べるものによって、個人差が大きく出る部分です。

b.住居費

住居費には、家賃や住宅ローン、管理費、公共料金(水道・光熱費)が含まれます。都市部では特に家賃が高く、住居費が大きな割合を占めることが一般的です。

c.交通費

通勤・通学や、趣味・レジャーでの移動にかかる公共交通機関の利用料金やガソリン代が含まれます。移動距離や利用する交通手段によって変動します。

d.医療費

健康保険の自己負担分や薬代、定期的な健康診断費用などが含まれます。年齢や健康状態によっても差が出やすい部分です。

e.保険

生命保険や医療保険、自動車保険などの保険料が含まれます。保険は将来のリスクヘッジのために重要で、加入する保険の種類や保障内容によって費用は異なります。

これらの基本的な生活費は、一人暮らしの場合、月々数十万円から数百万円程度が平均的な範囲とされていますが、生活スタイルや住む場所、家族構成によって大きく変動します。したがって、個々のライフスタイルに合わせてしっかりと計算し、計画的な支出管理を心掛けることが大切です。

さらに、生活費の中でも特に影響が大きいのが食費と住居費です。これらのコストを適切にコントロールし、節約することで、より長く資金を持続させることができます。

これらの基本的な生活費を把握し、適切に予算を組むことで、3億円をどれだけの期間持続させることができるのか、次の章でさらに詳しく検討していきましょう。

② 余暇とエンターテインメントのコスト

余暇とエンターテインメントのコストは、生活を豊かにし、心地よく過ごすために重要な要素です。このカテゴリーには、趣味や娯楽、旅行、イベントへの参加費、外食、映画やコンサートチケットなど、さまざまなアクティビティが含まれます。

a.趣味・娯楽

趣味や娯楽に使うお金は、自己成長やストレス解消のために重要です。趣味の内容によっては、月数千円から数十万円と幅広い範囲が考えられます。

b.旅行

国内外への旅行は、心身のリフレッシュや新しい経験を得るための良い機会です。旅行の頻度や目的地、滞在スタイルによってコストは大きく異なります。

c.イベント・エンターテインメント

コンサート、スポーツイベント、展示会などへの参加費用や、映画、レストランでの食事などもここに含まれます。これらは気軽に楽しめる娯楽の一部ですが、頻繁に利用するとコストが積み上がります。

d.フィットネス・ウェルネス

ジムメンバーシップやヨガクラス、スパやマッサージなど、健康やリラクゼーションのための費用も計算に入れましょう。

これらのコストは、個々の価値観やライフスタイルによって大きく異なります。自分にとって何が重要であるかを考え、バランスよく予算を配分することが大切です。余暇とエンターテインメントのコストは、生活を豊かにするものですが、計画的に支出を管理し、無駄遣いを避けることで、3億円をより長く持続させることができます。

③ 積立金と予想外の支出

生活を安定させるためには、積立金や予想外の支出への備えが必要です。これらは突然のトラブルや将来の計画を実現するために重要な要素となります。

a.積立金

積立金は将来の大きな支出や目標のために毎月一定額を積み立てることです。例えば、子供の教育資金、住宅購入資金、老後資金などが含まれます。これによって、未来のライフイベントに備えることができます。

b.緊急費用

車の故障、家電の故障、健康トラブルなど、予期せぬ出来事が起きたときのために、緊急費用を用意することは重要です。緊急費用は、通常、生活費の3~6ヶ月分を目安に積み立てられます。

c.保険

健康保険、生命保険、火災保険など、様々な保険に加入することで、リスクヘッジを図ることができます。保険料も計画的に支払うことで、不測の事態に備えることができます。

d.投資

資産を増やすためには、適切な投資も考えるべきです。リスクを理解し、資産運用の知識を身につけることで、資金の効果的な運用が可能となります。

これらの積立金や予想外の支出への備えを通じて、経済的な安定性を保ちながら、未来に向けて計画的に進むことができます。3億円があれば、より安心してこれらの要素に取り組むことができ、賢明な資産管理に繋がります。

3.賢い資産運用:投資と貯蓄の戦略

① 基礎知識:投資とリスク

投資は、将来的に資産を増やすための重要な手段ですが、その反面でリスクも伴います。リスクをしっかりと理解し、適切に管理することが賢い資産運用の基本となります。ここでは、投資とリスクの基本知識について詳しく見ていきましょう。

a.投資の種類

投資には様々な形があります。株式投資では企業への出資を行い、不動産投資では物件の購入・運用を行います。また、投資信託では専門家が運用する資産プールに参加する形となります。各投資には特性があり、それぞれのリスクとリターンが存在します。

b.リスクの種類

投資においては、市場リスク、信用リスク、流動性リスクなど様々なリスクがあります。これらのリスクを正しく理解し、適切に対処することで、資産の安全性と収益性を両立させることができます。

c.リスク対報酬のバランス

一般に、リスクが高い投資ほどリターンも高くなります。しかし、リスクを取りすぎると大きな損失を被る可能性があるため、自分のリスク許容度に合わせた投資を行う必要があります。

d.リスク管理の方法

投資先の分散や、資金の適切な管理、情報収集などを通じて、リスクを管理することができます。特に分散投資は、リスクを分散させることで、全資産が同時に大きく損なわれるリスクを軽減します。

e.時間とリスク

投資においては、投資期間が長いほど、短期的な市場の変動リスクから回復する時間が与えられるため、リスクは相対的に低減します。ですので、長期間の投資を考える際には、リスクと向き合う覚悟が必要です。

これらの基礎知識を理解し、投資に取り組むことで、3億円という資産をより有効に活用し、将来にわたって資産を増やすことが可能となります。次に、利回りとリスクのバランスについて深く探っていきましょう。

② 利回りとリスクのバランス

投資をする際、利回り(リターン)とリスクは表裏一体です。利回りが高いほど、リスクも高くなる傾向があります。ここでは、利回りとリスクのバランスをどのように取るべきか、初心者の方にもわかりやすく説明します。

a.利回りの意味

利回りは、投資によって得られる収益の割合です。例えば、投資金額が100万円で、1年後に10万円の利益が出た場合、利回りは10%となります。高い利回りが期待できる投資ほど、収益の可能性は高まりますが、同時にリスクも増します。

b.リスク許容度の確認

投資する前に、自身のリスク許容度を確認しましょう。リスク許容度とは、リスクに対してどれだけの損失を許容できるかを意味します。これは、個々の金融状況、投資経験、将来の収入見込み、生活費の必要性などによって異なります。

c.リスクと利回りのトレードオフ

リスクを取ることで、利回りも上がる可能性があります。しかし、その反面で損失の可能性も高まります。したがって、自身のリスク許容度に合わせて、利回りの期待値とリスクをバランス良く考えることが重要です。

d.適切な資産配分

リスクと利回りのバランスをとるためには、適切な資産配分が不可欠です。例えば、株式と債券の組み合わせ、国内と海外資産のバランス、セクターごとの分散など、様々な要素を考慮しながら投資ポートフォリオを構築します。

e.定期的な見直し

市場状況やライフスタイルの変化、金融目標の更新などに応じて、投資ポートフォリオは定期的に見直し、調整する必要があります。これによって、リスクとリターンのバランスを常に最適な状態に保つことができます。

これらの考え方を理解し、実践することで、利回りとリスクのバランスを適切にとりながら、3億円の資産を効果的に増やすことができます。次の節では、これらの知識を基にしたポートフォリオの構築について詳しく見ていきましょう。

③ ポートフォリオの構築

投資の世界において、ポートフォリオの構築は非常に重要なステップです。ポートフォリオとは、複数の異なる資産(株、債券、不動産など)を組み合わせた投資のことを指します。ここでは、初心者の方がポートフォリオを構築する際の基本的な考え方について解説します。

a.資産の分散

投資にはリスクが伴いますが、複数の異なる種類の資産に投資することで、リスクを分散させることができます。一部の資産が損失を出しても、他の資産が利益を出せば全体のバランスを保つことができます。

b.リスク許容度に合わせた配分

自身のリスク許容度に基づき、リスクの高い資産(例:株)とリスクの低い資産(例:国債)のバランスを考えて配分します。リスク許容度が高い方は株の比重を増やし、リスク許容度が低い方は債券の比重を増やすなど、個々の状況に合わせて調整します。

c.目標に合わせた戦略

投資の目標(例:リタイアメント、子供の教育資金、家の購入など)によって、投資戦略も変わります。目標が近い場合は安定した資産を中心に、目標が遠い場合は成長性のある資産を選ぶなど、戦略を立てましょう。

d.市場環境の変化への対応

市場環境は常に変化します。定期的にポートフォリオを見直し、必要に応じて資産配分を調整することで、市場の変化に適応し、投資成果を最大化することができます。

e.長期的な視点

投資は短期的な価格の変動に一喜一憂するものではなく、長期的な視点での資産形成が大切です。市場の変動に動じず、着実に資産を増やしていくことが重要です。

これらのポイントを押さえながら、3億円の資産を運用することで、安定した将来を築くことができます。初心者の方も、少しずつ学び、経験を積んでいくことで、賢い資産運用ができるようになります。

4.税金とインフレの影響:資産の減少を防ぐ

① 税金の基礎知識

税金は、政府が公共サービスを提供するために、市民から徴収するお金です。国や地方自治体が行う教育、医療、防災、インフラ整備などの多くの公共サービスは、税金によって支えられています。3億円の資産を持っている方であっても、税金の知識がないと、資産が無駄に減ってしまうことがあります。

a.所得税

所得税は、個人が1年間に得た所得に対して課税される税金です。給与所得や事業所得、不動産所得、株式の配当所得など、さまざまな所得に対して支払う必要があります。投資からの利益も課税対象となるため、税金対策が必要です。

b.資産税

資産税は、不動産や自動車、貴金属などの資産に対してかかる税金です。これらの資産を保有していると、その価値に応じて税金を支払う必要があります。特に不動産投資を行う場合は、資産税の計算方法を理解しておくことが重要です。

c.消費税

商品やサービスの購入時に課せられる税金です。日本では、現在10%の消費税率が適用されています。3億円の資産を活用して豊かな生活を送る際も、消費税は避けて通れないコストとなります。

d.相続税

相続が発生した際に、遺産となる資産に対して課される税金です。3億円の資産がある場合、将来的に相続税の計算にも注意が必要です。適切な対策を行うことで、相続税の負担を軽減できます。

税金の種類や計算方法を理解し、適切な対策を行うことで、3億円の資産をより有効に活用し、長期間にわたって資産を保持することが可能です。次の節では、インフレとデフレの違い、そして実質購買力の保持について詳しく説明します。

② インフレとデフレの違い

インフレとデフレは、経済の状態を表す用語であり、物価の動きと深く関連しています。これらの用語を理解することで、資産の価値や購買力の変動を把握し、賢い資産運用ができます。

a.インフレ

インフレは、物価全般が上昇する現象です。つまり、同じ商品やサービスを購入するためには、以前よりも多くのお金が必要になります。インフレが進むと、手元にある現金の購買力が低下します。例えば、インフレ率が2%の場合、1年後には100万円の価値が98万円分になると言えます。

インフレの原因は様々で、経済が活性化し、需要が供給を上回ることや、原材料価格の上昇、通貨の価値の低下などが挙げられます。インフレが進むと、現金を持っているだけでは資産の価値が減少してしまうため、インフレヘッジと呼ばれる投資が重要になります。

b.デフレ

デフレは、インフレの逆で、物価全般が下降する現象です。デフレが進むと、同じ商品やサービスが以前よりも安く購入できるようになります。しかし、デフレは企業の利益を圧迫し、給与の減少や失業の増加を引き起こす可能性があります。これにより、経済全体が停滞し、資産の価値も低下する恐れがあります。

デフレに対処するためには、安定した資産やインカムゲインを重視した投資が考えられます。また、低リスクの資産に投資することで、資産の価値を守ることができます。

要するに、インフレとデフレは、物価の動きを表す言葉であり、これらの状態によって、資産運用の戦略も変わってくることを理解しておくことが重要です。次の節では、これらの現象がどのように実質購買力に影響を与え、どのようにして実質購買力を保持するかについて説明します。

③ 実質購買力の保持

実質購買力とは、ある一定量の商品やサービスを購入できる力のことを指します。インフレが進むと物価が上昇し、同じ金額では以前より少ない商品やサービスしか買えなくなるため、実質購買力が低下します。ここでは、インフレやデフレの影響から実質購買力を保持する方法について解説します。

a.資産の多様化

投資先を多様化することで、リスクを分散させ、市場の変動から資産を守ることができます。株式、債券、不動産、外貨預金など、様々な資産クラスに投資することで、一部の市場が下落しても全体の資産価値の減少を抑えられます。

b.インフレヘッジ

インフレが進むと物価が上昇するため、物価上昇に連動して価値が上昇する資産に投資することが重要です。例えば、不動産投資や株式投資はインフレヘッジとして有効です。これらの投資先は、インフレによる物価上昇とともに価格が上昇する傾向があります。

c.定期的なリバランス

市場の変動によって投資ポートフォリオのバランスが崩れることがあります。定期的にポートフォリオのバランスを見直し、リバランスを行うことで、リスクとリターンのバランスを保ち、実質購買力の減少を防ぐことができます。

d.資金の安全な運用

高いリターンを追求することは重要ですが、そのためにリスクを取り過ぎると資産の価値が減少する恐れがあります。安定した運用を心がけ、リスク管理に注意しながら資産を増やしていくことが、実質購買力の保持につながります。

以上のような方法を活用することで、インフレやデフレの影響から実質購買力を保持し、安定した生活を送ることができます。資産運用はリスクとリターンのバランスをうまく取りながら、賢く行うことが大切です。

5.未来への備え:退職後のライフプラン

① 退職後の生活設計

退職後の生活設計は、人生の新しいチャプターを幸せに過ごすための基礎です。定年退職は、新たな趣味や興味を追求し、自己実現を図る絶好の機会です。以下のポイントを考慮して、将来の生活設計を行いましょう。

a.ライフプランの明確化

退職後、何を達成したいか、どんな経験をしたいかを具体的にイメージしてみましょう。これがライフプランの出発点です。長い時間が自由になるので、これまでできなかったことや学びたかったことに挑戦するのもおすすめです。

b.収入源の確保

定年退職後の生活資金は、生活スタイルや趣味に大きく依存します。定期的な収入が必要ですので、事前に投資や節約、副業など、収入源を複数確保することが重要です。

c.健康管理

退職後の生活を充実させるためには、健康が最優先です。バランスの取れた食事、適切な運動、良質な睡眠は日常の一部として取り入れ、健康を維持しましょう。

d.コミュニティ参加

人間関係は、心の健康と幸福感に大きく影響します。退職後は地域コミュニティに参加したり、ボランティア活動を通じて新しい友達を作ることで、社会との繋がりを持ち続けることができます。

e.教育と学習

常に学び続けることで、脳を活性化し、退職後の生活をより充実させることができます。オンラインコースや地域の教育プログラムを利用して、新しいスキルや知識を身につけましょう。

f.旅行とレクリエーション

退職後は、新しい場所を訪れ、異なる文化を体験する絶好の機会です。予算内で計画的に旅行を楽しんで、新しい発見や経験を積みましょう。

これらのポイントを考慮に入れながら、退職後のライフプランを作成し、自分らしいセカンドライフをデザインしてください。

② 医療費と介護費用の計画

退職後、特に高齢になると、健康管理がますます重要になります。そのため、医療費と介護費用の計画を立てることは、安心して老後を過ごすための重要なステップです。

a.医療費の予測

年齢とともに医療費は増加する傾向にあります。定期的な健康診断や予防接種、必要な治療など、健康を維持するための費用を計画に盛り込みましょう。

b.保険の見直し

退職に伴い、健康保険の種類や内容が変わることがあります。また、年金生活に入ることで収入が減少し、保険料の支払いが負担になるかもしれません。保険の見直しを行い、必要な補償を確保しつつ、負担を適切なレベルに保ちましょう。

c.介護保険制度の理解

高齢になると、介護が必要になる可能性も考えられます。介護保険制度を理解し、どのようなサービスが利用可能か、自己負担額はどの程度か、事前に確認しておくと良いでしょう。

d.自己負担額の積立て

医療費や介護費用の一部は、自己負担となることが一般的です。これらの費用に備えて、積立てを始めることで、将来的な経済的な負担を軽減することができます。

e.健康ライフスタイルの維持

日常的な健康管理は、将来の医療費や介護費用の抑制につながります。バランスの良い食事、適切な運動、十分な休息を心掛け、健康な生活を送りましょう。

医療費や介護費用の計画をしっかりと立て、健康的なライフスタイルを維持することで、安心して退職後の生活を楽しむことができます。

③ セカンドライフの楽しみ方

退職後の人生、いわゆる「セカンドライフ」は、自由な時間が増えるため、これまでできなかった趣味や旅行、ボランティア活動など、様々な楽しみ方があります。

a.趣味や特技の発見・深化

退職後は、好きなことにもっと時間を割くことができます。新しい趣味を始めるのも良いでしょうし、既存の趣味や特技をより深く極めるのもおすすめです。

b.旅行やアウトドア活動

退職後は時間の自由が利くため、旅行やアウトドア活動を楽しむことができます。国内外を問わず、様々な場所を訪れて、新しい経験をするのも楽しいですね。

c.教育・学習

これまで学ぶ機会がなかった分野や、新しい言語、スキルの習得もセカンドライフの選択肢です。地元のコミュニティカレッジやオンラインコースを利用して、学び直すことができます。

d.ボランティア活動

社会貢献を通じて、自分自身の成長や新しい人間関係を築くこともできます。地域社会や海外でのボランティア活動に参加し、人々の支援をすることができます。

e.健康維持・フィットネス

セカンドライフをより長く、健康的に楽しむためには、日常的な運動や健康管理が欠かせません。ウォーキング、ヨガ、スイミングなど、好みのフィットネス活動を見つけましょう。

f.友人・家族との時間

忙しい毎日から解放されることで、大切な人たちとの時間をより大切にできます。友人や家族とのコミュニケーションを深め、関係をより豊かにしましょう。

セカンドライフは、自分のライフスタイルや価値観に合わせて、多様な楽しみ方ができる時期です。計画的に時間と資金を使い、充実したセカンドライフを過ごしましょう。

6.おわりに:3億円で何年生き抜ける?

① 3億円の持続可能性

3億円という金額は、一見すると莫大に思えます。しかし、これが一生を通じてどれほどの生活を保障できるのかは、多くの要素に依存します。ここでは、それぞれの要素を詳細に検討し、3億円の持続可能性について考察していきましょう。

a.生活コストの見積もり

生活コストは地域、ライフスタイル、家族構成などに大きく影響されます。高級なレストランでの食事や豪華な旅行など、ライフスタイルの選択によっては、3億円もあっという間に減ってしまう可能性があります。一方で、質素で計画的な生活を心掛ければ、この金額で長期間の生活が可能です。

b.資産運用の効果

投資を通じて資産を増やすことは、3億円をより長く持続させる鍵です。株式投資や不動産投資、積立など、様々な運用方法が存在しますが、それぞれのリスクとリターンを理解し、賢明な選択をする必要があります。また、運用においても、分散投資の原則を守ることで、リスクヘッジが可能です。

c.インフレの影響

インフレによる物価の上昇は、資産の実質的な価値を減少させます。年間のインフレ率が2%であれば、20年後には物価は約50%も上昇していることになります。このような物価上昇を考慮に入れ、将来的な生活コストの増加を予測し、適切な資産運用でそれをカバーする戦略が必要です。

d.未来の予測と計画

人生は予測不可能な出来事が多く、将来にわたって安定した生活を送るためには、将来のリスクに備えた計画が必要です。健康状態の変化、家族のニーズ、経済状況の変動など、様々な要因を考慮に入れた上で、柔軟かつ堅実なライフプランを立てましょう。

② モデルケース

3億円がどれほどの期間持続するかは、個々の選択と計画に大きく依存します。資産の管理と運用に注意を払い、将来の不確実性に備えることで、3億円をより持続可能なものとすることができます。

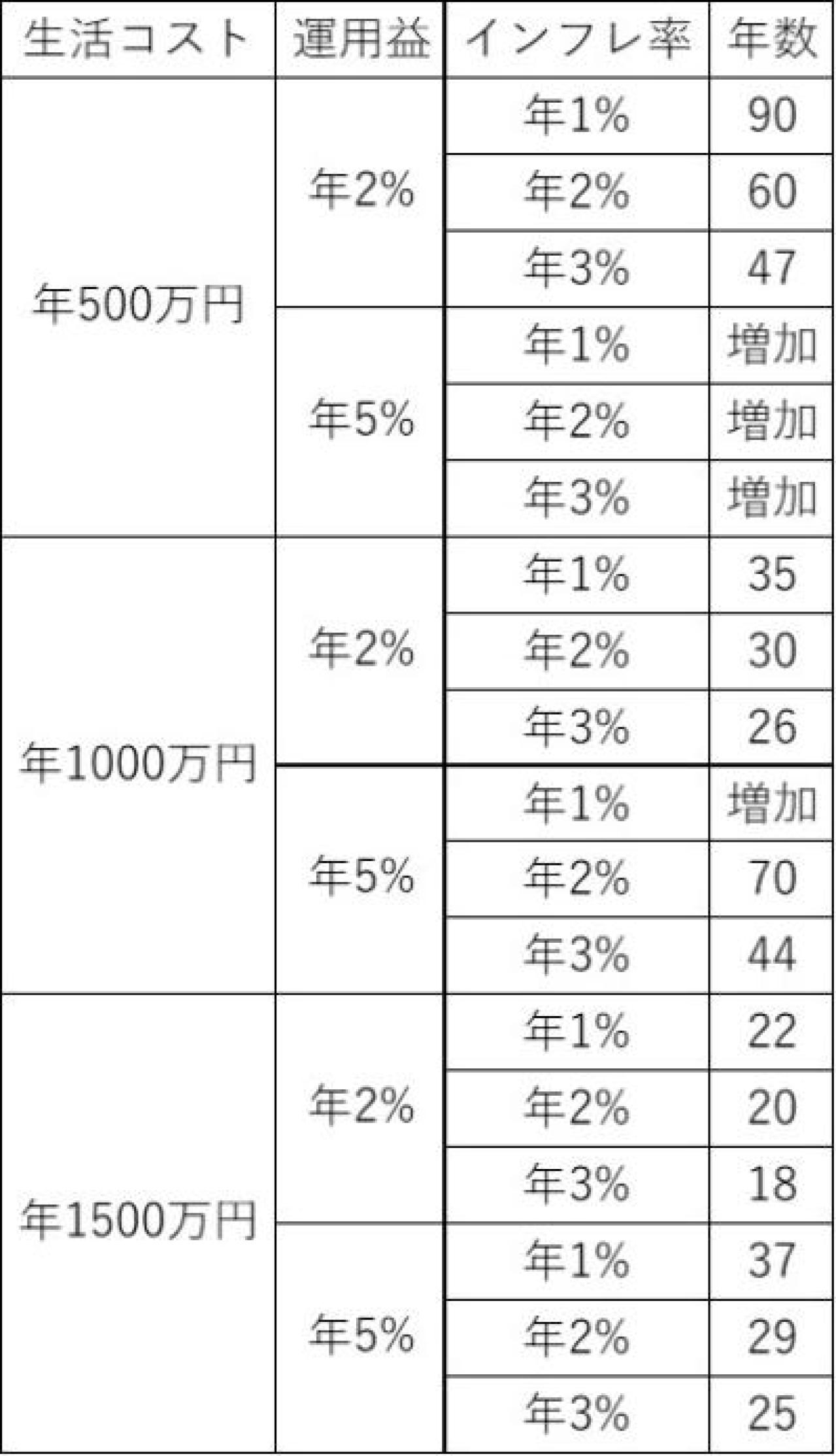

そこでいくつかモデルケースをつくって、3億円の資産が何年持続するかをみていきます。

生活コスト:年500万円/年1000万/年1500万 の3パターン

運用益:年2%/年5% の2パターン

インフレ率:年1%/年2%/年3% の3パターン

以上、『日本で3億円あったら何年暮らせる?ChatGPTに聞いてみた。』という、ChatGPTに教えてもらった記事になります。